日韩贸易战,中国的机会在哪里?

最近,有新闻报道日本要断供韩国半导体材料,而韩国的三星和LG Display等厂商或受此影响而无法生产柔性OLED屏。看似不起眼的半导体材料竟有如此重要作用?中国在半导体材料产业上又有哪些布局?

下面为大家推荐的这篇文章

来自「SIMIT战略研究室」,详细介绍了国内半导体材料产业的发展现状。

引言:

集成电路材料对集成电路制造业安全可靠发展以及持续技术创新起到至关重要的支撑作用。本报告将全面梳理我国集成电路材料产业细分领域的发展状况。

本报告系列文章将分以下几个部分依次发布:(1)我国集成电路发展态势及我国集成电路产业总体情况 (2)衬底材料发展情况;(3)光刻胶和掩膜版发展情况;(4)工艺化学品和电子气体发展情况;(5)抛光材料和靶材发展情况。(6)封装材料发展情况。

我国集成电路发展态势及我国集成电路产业总体情况

一. 我国集成电路发展态势

集成电路产业作为信息技术产业的核心,是支撑经济社会发展和保障国家安全的战略性、基础性和先导性产业,是培育发展战略性新兴产业、推动信息化和工业化深度融合的基础,是保障国家信息安全的重要支撑,其产业能力决定了各应用领域的发展水平,并已成为衡量一个国家产业竞争力和综合国力的重要标志之一。2018年两会的《政府工作报告》论述中,把推动集成电路产业发展放在实体经济发展的首位强调,凸显出在中国制造大投入、大发展、大跨越的趋势下集成电路产业的重要性和先导性。

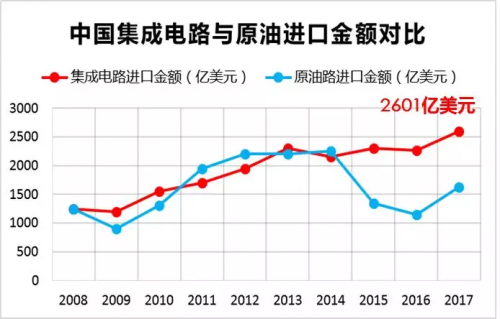

长期以来,我国是世界上最大的集成电路消费市场,但是由于核心技术落后,大部分产品严重依赖进口。海关总署公布的数据显示,从2013年开始,我国集成电路进口额突破2000亿美元,已经连续四年远超原油这一战略物资的进口额,位列我国进口最大宗商品(图1)。集成电路贸易逆差持续扩大,阻碍我国国民经济的快速发展;高端核心芯片几乎全部依赖进口,直接威胁我国国防系统的信息安全和通讯、能源、工业、汽车、消费电子等支柱产业的产业安全。

图1 我国集成电路与原油进口金额对比

当前,中美贸易摩擦不断升级,我国集成电路产业“软肋”频现。从《瓦森纳协定》到如今持续发酵的中美贸易摩擦,以美国为首的欧美国家一直紧防我国自主发展核心知识产权,集成电路更是发达国家制衡我国屡屡得逞的战略武器:受限于《瓦森纳协议》,从芯片设计、制造等多个领域,我国都无法借鉴国外的最新科技;2017年,美国发布报告《确保美国半导体的领导地位》,不仅将发展半导体上升为国家安全的重要战略,还将我国明确为威胁对象;在进出口贸易中,美国多次发布针对我国的“301调查”和“337调查”报告,不断更新加征关税的自中国进口产品清单,集成电路行业赫然在列;美国接连对中兴、华为、晋华等战略支柱企业进行封杀和定点打击,彰显其遏制中国5G及相关集成电路支撑产业崛起的决心和手段,等等。这些接踵而至且切中要害的强势打压,严重掣肘我国集成电路的发展。

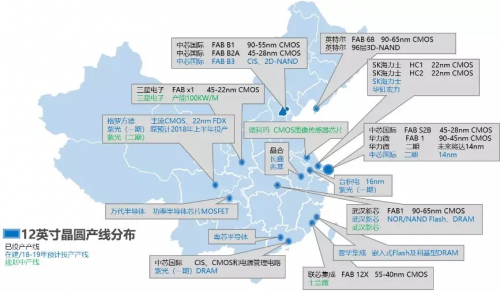

图2 我国12英寸芯片厂分布

近十年来,我国政府通过实施国家科技重大专项01/02专项,颁布国家和地方政策,成立产业基金等多种方式大力支持集成电路产业的发展,特别是从2014年《国家集成电路产业发展推进纲要》颁布实施以来,各地发展集成电路热情高涨,纷纷兴建新工厂。据统计,到2018年底,我国12英寸晶圆厂已投产14条,15条线宣布在建并预计2020年前投产(图2),届时全国12寸晶圆厂产能将超过2500k/月。目前在建12寸晶圆厂涉及投资额约5013亿元;规划中的12寸晶圆厂投资高达7812.3亿元。各地晶圆厂兴建不停,国内产能的集中释放,为集成电路产业提供了巨大的发展空间,然而产业链各环节依然薄弱,产业整体严重受制于人,因此,我国集成电路制造业发展机遇和风险并存。

二. 我国集成电路材料产业发展情况

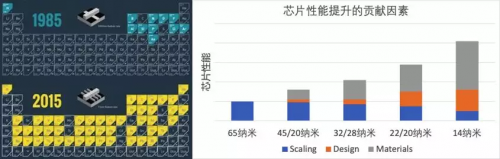

产业规模大、细分行业多、技术门槛高的集成电路材料业是整个集成电路产业的先导基础,其对集成电路制造业安全可靠发展以及持续技术创新起到至关重要的支撑作用,约400亿规模的集成电路材料业支撑起4000亿美元规模的集成电路产业以及上万亿规模的电子应用系统产业的良性发展。材料作为集成电路产业的“脖子”,一旦受卡,整个制造业将受到重创,例如2011年日本“311大地震”造成集成电路关键原材料供货中断,包括台积电、联电等芯片制造厂,虽然靠着库存渡过难关,但在材料恢复全产能供货之前,营收仍受到不同程度的影响。与此同时,集成电路使用的材料种类层出不穷,材料成分也越发复杂,集成电路性能的提升越发依赖材料技术的底层创新(图3)。过去,应变硅、高k金属栅、钴互联材料等越来越多材料领域的创新和应用,推动芯片制造沿着摩尔定律持续前行。据估算,材料对芯片性能提升的贡献目前已超过六成。可以预见,未来超越摩尔领域的异质集成、3D IC、二维半导体等技术能否取得突破性进展,将更多依赖于材料的创新。

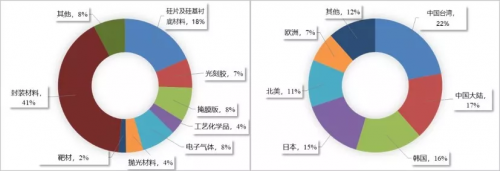

集成电路材料作为集成电路产业链中细分领域最多的一环,贯穿集成电路制造的晶圆制造、前道工艺(芯片制造)和后道工艺(封装)整个过程,按照产业链主要分为衬底材料、工艺材料(包括光刻胶、掩膜版、工艺化学品、电子气体、抛光材料、靶材)以及封装材料三大板块。据SEMI统计,2017年全球集成电路材料产业规模达到469亿美元,其中衬底材料、工艺材料和封装材料比例约为1:2:2。从区域来看,我国大陆自2016年以来已跃居仅次于我国台湾的第二大材料消费地区(图4),且市场容量高速增长(2017年同比增长12%),显示出巨大的市场需求潜能。

图3 左图:2015年和1985年集成电路使用的材料元素种类对比;右图:芯片性能提升的贡献因素。

图4 左图:2017年全球集成电路材料细分市场产品结构;右图:2017年全球集成电路材料市场区域结构。

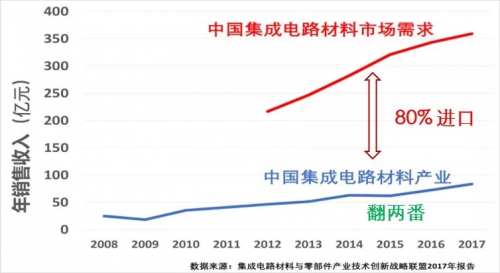

在供给侧,尽管我国集成电路材料产业持续壮大,但相对我国市场的需求和发展,材料自给能力还远远不够。近几年,受国家政策支持以及国内市场需求的双重驱动,我国集成电路材料发展到了一个新的高度,关键材料实现从无到有,产业增长进一步加快,培育了一批富有创新活力,具备一定国际竞争力的骨干企业。根据集成电路材料和零部件产业技术创新战略联盟(ICMTIA)统计,我国集成电路材料营收十年翻两番,江丰电子、安集微电子等公司的溅射靶材和抛光液等上百种关键材料通过大生产线认证进入批量销售,打入国内外先进芯片厂供应链。但是,我国集成电路材料还很弱小,自主可控和参与国际竞争能力远远不足(图5),主要产品还集中在中低端,高端产品严重依赖进口,“卡脖子”问题严峻。根据工信部对30多家大型企业130多种关键基础材料调研结果显示,32%的关键材料在我国仍为空白,52%依赖进口。集成电路材料遭“卡脖子”,严重制约我国集成电路产业健康发展。

图5 近10年我国集成电路材料市场需求及国产半导体年销售收入对比

衬底材料发展情况

衬底材料按照演进过程可分为三代:以硅、锗等元素半导体材料为代表的第一代,奠定微电子产业基础;以砷化镓(GaAs)和磷化铟(InP)等化合物材料为代表的第二代,奠定信息产业基础;以及以氮化镓(GaN)和碳化硅(SiC)等宽禁带半导体材料为代表的第三代,支撑战略性新兴产业的发展(图6)。

图6 衬底材料分类

目前硅已经成为应用最广的一种半导体材料。从半导体器件产值来看,2017年全球95%以上的半导体器件和99%以上的集成电路采用硅作为衬底材料,而化合物半导体市场占比在5%以内。从衬底市场规模看,2017年硅衬底年销售额87亿美元,GaAs衬底年销售额约8亿美元,GaN衬底年销售额约1亿美元,SiC衬底年销售额约3亿美元。硅衬底销售额占比达85%+,其主导和核心地位仍不会动摇。以下重点分析我国硅片、GaAs、InP、GaN以及SiC这几种重要衬底材料的技术水平和产业化能力。

一、硅衬底

目前主流的硅片尺寸为300mm(12英寸)、200mm(8英寸)以及150mm(6英寸)。其中,12英寸硅片自2009年开始市场份额超过50%,到2015年的份额已经达到78%,预计2020年将占硅片市场需求超过84%的份额,是硅片市场的首要产品。

全球硅片市场高度集中。目前硅片的供应商主要有日本的信越化学和盛高、台湾的环球晶、德国的Siltronic以及韩国的SK Siltron,这五大供应商通过产业整合和并购已经占据了全球94%的市场份额(图7)。

图7 全球主要硅片供应商市场份额

相比之下,我国硅片生产商分布零散,主要硅片产品集中在6-8英寸,12英寸硅片的研发和生产处于起步阶段。当前,有研半导体、金瑞泓、天津中环、洛阳麦克斯、合晶/晶盟、中环环欧等公司能够批量供应6英寸硅片,满足国内小尺寸硅片市场的需求。随着我国集成电路正积极迈向8英寸与12英寸制造,各地多项大硅片项目正在启动中。2017年以来,我国陆续已有近20个硅片项目公布规划,部分项目已开工建设,少数项目实现量产。

在8英寸硅片方面,未来我国新增硅片设计产能将超过350万片/月(表1),并且产能正在加速释放中。其中浙江金瑞泓建成了8英寸硅片的生产线,具备月产12万片能力;有研半导体8英寸硅片产能提升至每月10万片,达到0.13μm技术要求,并获得海外知名厂商的正片订单;中环股份建成了从区熔设备制造、单晶制备、硅片加工的完整产业链,具备月产5万片8英寸IGBT器件用抛光片生产能力;上海新傲、河北普兴、南京国盛等具备8英寸外延片批量生产能力。绝缘体上硅(SOI)作为硅衬底的一个重要分支,在高温、强辐射等特殊应用以及高频、低功耗等差等异化应用中优势明显。在商用8英寸SOI衬底方面,上海新傲拥有一系列自主知识产权的8英寸SOI产品,供货给全球一流芯片制造厂,应用于航空航天、射频通信等领域,相关产品持续上量中;沈阳硅基也有一定的SOI衬底制造能力,产品主要应用于射频及MEMS传感器等。

表1 国内8英寸硅片主要供应商及投产计划

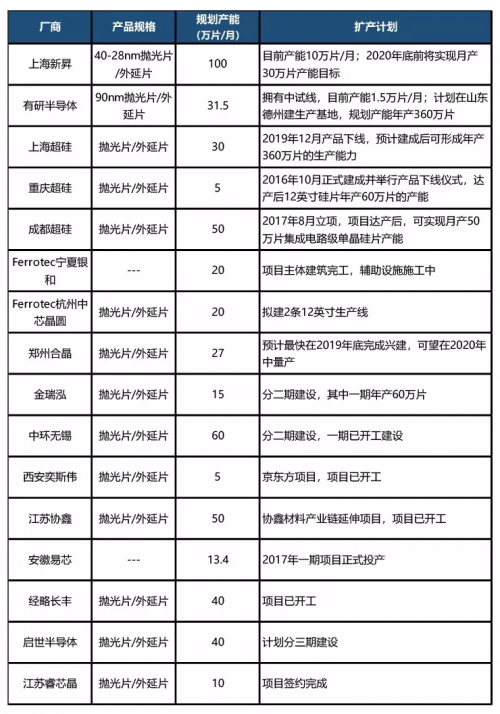

在12英寸硅片方面,未来我国新增硅片设计产能将接近500万片/月(表2),但目前仅有上海新昇和有研半导体两家公司能够少量生产12英寸硅片,其中上海新昇已研发出适用于45~28nm工艺节点的12英寸硅片,实现产能10万片/月,完成产品认证数十个;有研半导体建有一条适用于90nm节点的12英寸硅片生产中试线,月产能1万片;除此之外,其他大硅片项目仍处于规划建厂或产品研发的早期阶段。

分析可知,我国8英寸硅片已经开始进入放量阶段,预计2年内将对全球8英寸硅片供应端产能影响。相较于8英寸国产硅片的量产进度,12英寸国产硅片远未进入产能释放阶段,与庞大的需求相比供应量远远不足。初步估计,到2020年我国大陆芯片制造能力有望达到全球的30%,届时我国大陆12英寸硅片产能与芯片代工产能严重失配。除了供需缺口之外,我国12英寸硅片产品的质量也有待提升。国内现有硅片产品仅能支持28nm节点及以上工艺,无法满足14nm以下更先进制造工艺的需求,较世界先进水平尚存在至少2代差距。另外,由于研发技术难度大以及国外的技术封锁,我国尚不具备12英寸SOI衬底的生产能力。因此,短期内我国12英寸硅衬底严重依赖进口的状况不会改变。此外,我国尚无一家公司能够批量供应射频微波用大尺寸高阻硅(HR-Si)衬底。

表2 国内12英寸硅片主要供应商及投产计划

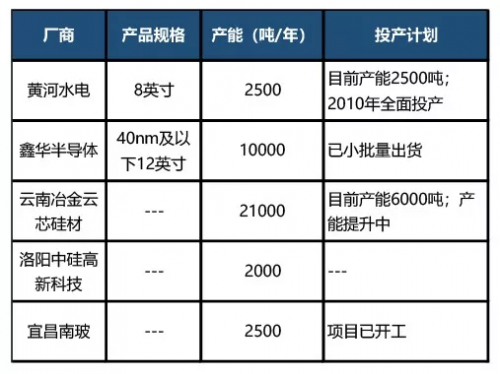

表3 国内电子级多晶硅主要供应商及投产计划

标签:

Chinese

Chinese English

English